Steuerbescheid verstehen und prüfen

Wie Sie Ihren Steuerbescheid zur Einkommensteuererklärung kontrollieren können

Auch Finanzbeamte und -beamtinnen können sich irren. Damit dies nicht auf Ihre Kosten geht, lohnt es, Post vom Fiskus sorgfältig zu prüfen. Die vom Finanzamt verwendeten Abkürzungen, Fachbegriffe und Hintergrundwissen zum Steuerbescheid und den wichtigsten Tipps zur Prüfung haben wir zusammengestellt.

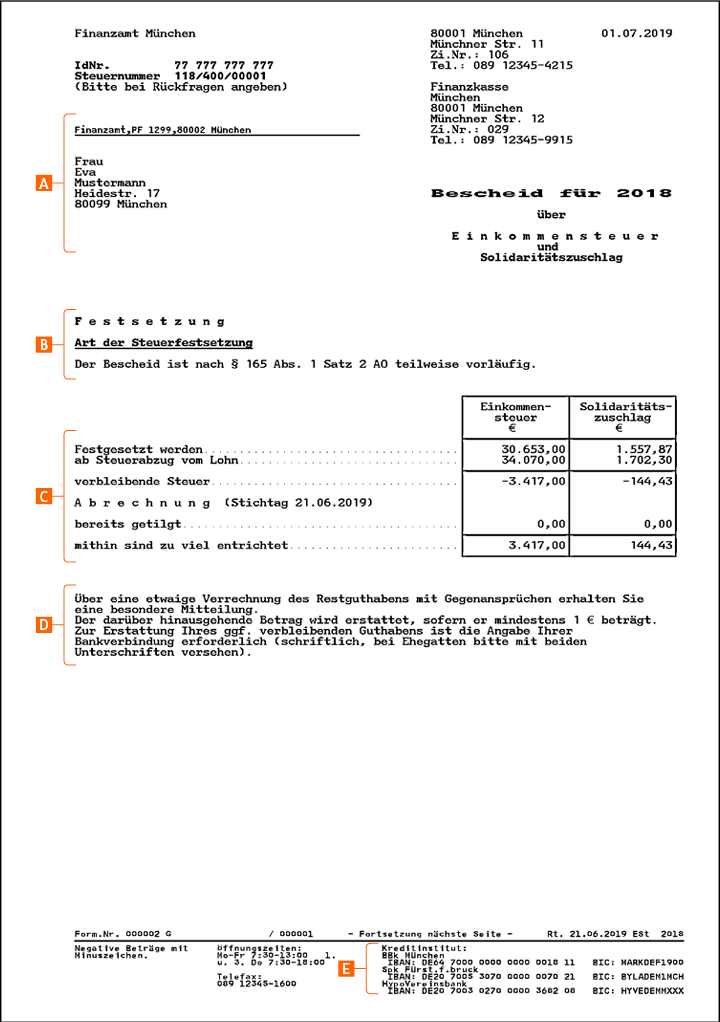

Der Steuerbescheid liegt im Briefkasten. Das kann ein Grund zur Freude sein – doch manchmal erkennen Finanzämter nicht alle Angaben in der Einkommenssteuererklärung an. Aber stimmt das auch? Es lohnt sich, den Steuerbescheid genau zu lesen und zu kontrollieren. Wir erklären Ihnen, worauf es ankommt. In unserem Beispiel schauen wir uns den Steuerbescheid der Angestellten Eva Mustermann an.

A: Persönliche Daten

Auf der ersten Seite des Steuerbescheids stehen links oben die Steueridentifikationsnummer sowie die Steuernummer.

Prüfen Sie, ob alle Ziffern korrekt sind und die Reihe keine Zahlendreher enthält. Besonders wichtig ist dies, wenn Sie im zurückliegenden Jahr den Wohnort wechselten.

Ebenfalls links oben stehen Ihr Name und Ihre Anschrift. Ist ein Steuerberater oder eine Steuerberaterin empfangsbevollmächtigt für Ihren Steuerbescheid, stehen deren Name und Adresse im Anschriftenfeld, darunter heißt es „als Empfangsbevollmächtigte für …“ – hier folgen nun Ihre Kontaktdaten.

B: Vorläufig oder endgültig?

Unter der Überschrift „Festsetzung“ gibt der Fiskus an, ob der Steuerbescheid vorläufig, teilweise vorläufig oder endgültig ist. „Vorläufig“ oder „teilweise vorläufig“ bedeutet, dass ein Steuergesetz, auf dem der Bescheid basiert, von einem Gericht geprüft wird. Ein solcher Vermerk ist keine Seltenheit, da sich das Steuerrecht ändert. Aktuell bleibt der Vermerk für den oder die Steuerpflichtigen folgenlos. Fällt das Gerichtsurteil zu einem späteren Zeitpunkt zu Ihren Gunsten aus, erhalten Sie möglicherweise vom Finanzamt Geld zurückerstattet.

Achtung: Die Rückerstattung erfolgt automatisch, Sie müssen nicht aktiv werden. Es ist nicht nötig, dass Sie zu den vorläufigen Punkten Einspruch erheben.

C: Zu wenig oder zu viel gezahlt?

Die Festsetzungstabelle auf Seite eins listet auf, wie hoch Ihre Steuerschuld ist. Sie ist unterteilt in Einkommensteuer, Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Die erste Zahlenreihe in der Tabelle gibt an, wie hoch Ihre Steuerschuld ist. Die zweite Zahlenreihe zeigt den Betrag an, den Sie bereits gezahlt haben. Aus beiden Zahlenreihen ergeben sich die verbleibenden Beträge. Entweder müssen Sie

- Steuern nachzahlen („demnach zu wenig gezahlt“) oder

- das Finanzamt überweist Ihnen Geld zurück („demnach zu viel gezahlt“).

Wichtig ist, dass Sie die Zahlen mit Ihren Unterlagen, zum Beispiel mit Ihrer elektronischen Lohnsteuerbescheinigung, vergleichen.

D: Richtige Bankverbindung?

Kennt das Finanzamt Ihre Bankverbindung und muss Ihnen Geld erstatten, sind Ihre Bankdaten unterhalb der Tabelle aufgelistet. Prüfen Sie, ob die Daten korrekt sind – damit sich nicht jemand anderes über die Rückzahlung freut. Eva Mustermanns Daten hat das Finanzamt noch nicht vorliegen, weshalb sie aufgefordert ist, diese nachzureichen.

E: Wohin überweisen?

Für den Fall, dass Sie dem Fiskus Geld schulden, ist auf der ersten Seite unten die Bankverbindung des zuständigen Finanzamts angegeben. Nennen Sie im Verwendungszweck Ihre Steuernummer, die Abgabeart und den Zeitraum, für den Sie zahlen. Wer das Geld nicht bis zum Ablauf des Fälligkeitstags überweist, ist verpflichtet, für jeden angefangenen Monat der Säumnis einen Zuschlag zu zahlen.

F: Berechnung der Steuerschuld

Auf der zweiten und dritten Seite (Anm.: aus Gründen der Übersichtlichkeit ist Seite drei visuell nicht dargestellt) von Evas Bescheid ist angegeben, auf welcher Grundlage das Finanzamt ihr Einkommen versteuerte. Der Fiskus listet im Detail auf, wie er die Steuerschuld berechnete. Grundlage sind stets die Einkünfte. Das sind zum Beispiel Lohn, Elterngeld, Mieteinnahmen, Zinsen, Dividende und andere Kapitalerträge. Auch Werbungskosten, Sonderausgaben, außergewöhnliche Belastungen sowie Frei- und Pauschbeträge berücksichtigt das Finanzamt. Sind die Zahlen korrekt und in der richtigen Zeile eingetragen?

Diese Punkte sind wichtig:

- Stimmen die Angaben des Arbeitgebers in der elektronischen Lohnsteuerbescheinigung mit den Angaben im Steuerbescheid überein?

- Finden sich die von Ihnen angegebenen Versicherungsbeiträge in dem Steuerbescheid wieder?

- Ist die Anzahl Ihrer Kinder korrekt angegeben?

- Sind alle Anlagen, die Sie einreichten, berücksichtigt?

- Frei- und Pauschbeträge – sind alle in korrekter Höhe berücksichtigt?

- Stimmen Ihre Angaben zu Fahrten zum Arbeitsplatz mit den Angaben im Steuerbescheid überein?

- Stimmt die Kirchenzugehörigkeit?

- Sind Spenden berücksichtigt?

- Sind die von Ihnen angegebenen Beträge bei Elterngeld, Krankengeld oder Arbeitslosengeld im Bescheid berücksichtigt?

G: Ablehnungsgründe plausibel?

Unter dem Punkt „Erläuterung zur Festsetzung“ nennt das Finanzamt bei Evas Steuerbescheid auf Seite vier die Gründe, warum welche Ausgaben oder Pauschbeträge nicht berücksichtigt sind.

Achten Sie darauf, ob die Angaben nachvollziehbar und rechtmäßig sind. Vergleichen Sie den Steuerbescheid mit denen aus den Vorjahren. Ist auf Seite eins Ihres Bescheids ein Vorläufigkeitsvermerk, dann finden Sie an dieser Stelle auch den Grund dafür.

H: Sollten Sie Einspruch einlegen?

In diesem Fall auf Seite fünf des Steuerbescheids informiert Sie der Fiskus, wie Sie gegen den Steuerbescheid Einspruch einlegen können. Das ist die Rechtsbehelfsbelehrung.

- Für einen Einspruch haben Sie einen Monat Zeit. Die Frist beginnt mit dem Datum des Poststempels plus drei Tage.

- Der Einspruch erfolgt beim zuständigen Finanzamt schriftlich – entweder per Post, elektronisch über das Elster-Online-Portal oder per Mail.

- Wichtig: Wer Einspruch erhoben hat, steht in der Pflicht, die vom Finanzamt geforderten Beträge fristgemäß zu zahlen. Anders sieht es aus, wenn das Finanzamt den Bescheid aussetzte oder den Betrag stundete.

Alternativ: Anstelle eines generellen Einspruchs macht es oft Sinn, einzelne Punkte korrigieren zu lassen. Bei einem „Antrag auf Änderung des Steuerbescheids“ überprüft das Finanzamt den umstrittenen Sachverhalt. Andernfalls checkt der Sachbearbeiter oder die Sachbearbeiterin erneut den kompletten Steuerbescheid. Das zieht sich hin. Und: Dabei kann sich der Bescheid nachträglich zu Ihren Ungunsten verändern. In dem Fall ist es aber möglich, den Einspruch wieder zurückzunehmen – und alles bleibt beim Alten.